Temps de lecture : 9 minutes

Souvent d’actualité et vecteur d’actualités tonitruantes, la levée de fonds est au coeur des nouvelles économiques et financières. Les fonds levés n’ont de cesse de croître et de plus en plus de projets voient le jour aujourd’hui grâce à ce moyen de financement.

Découvrez au travers de cet article, la levée de fonds, ses tenants et aboutissants et comment la préparer au travers du plan suivant :

1. Principes d'une levée de fonds

a. Définition

Avant toute chose, la quête de financements pour des projets nécessite d’être dans un bon état d’esprit. C’est un exercice chronophage, qui vous écarte de la gestion opérationnelle quotidienne de votre entreprise. Rien ne sert de faire la course, comprenez bien que l’apport financier est un moyen pour financer votre vision et non une fin. Il faut avoir une compréhension fine de son environnement pour pouvoir se projeter, bien comprendre quels sont les organismes opérant dans un financement afin de savoir quand et comment les adresser.

Les start-ups sont des entreprises qui ont souvent besoin de financements importants. Ce besoin sert peut provenir d’une nécessité de concevoir et lancer un produit ou un service innovant mais aussi à accélérer le développement de l’entreprise pour accélérer la croissance.

Le financement à la mode dans l’univers des sociétés innovantes est la célèbre levée de fonds.

Cette opération de financement consiste à accueillir des investisseurs dans son capital social.

En contrepartie de leur prise de participation, les investisseurs injectent des capitaux pour permettre à l’entreprise de démarrer son activité ou d’accélérer son développement. Par ailleurs, ces investisseurs se doivent d’être choisis en fonction de leur environnement de prédilection et de ce qu’ils peuvent apporter à l’entreprise en termes de développement, de réseau ou de compétences.

b. Différentes raisons d'engager une levée de fonds

i. Financer son démarrage

En premier lieu, il y a le financement du besoin en fonds de roulement. En effet, si la startup vend des produits physiques par exemple, elle devra se constituer des stocks de marchandises avant même d’avoir obtenu son premier client. Ainsi, la start-up finance le lancement de son activité dans l’espoir d’une rentabilité future.

La phase de recherche et développement, aussi appelée R&D, est une phase essentielle et parfois “capital intensive” dès la création de la startup. Il peut s’agir du développement d’un nouveau produit, de l’élaboration d’une plateforme web ou encore de recherches poussées dans des domaines scientifiques. De nos jours il est compliqué de lever des fonds en capital sans aucune preuve de concept mais des alternatives existent telles que le love money, le financement participatif ou encore les subventions, dont nous présenterons les détails plus tard dans cet article.

Au démarrage, il y a aussi la problématique pour une start-up de se faire connaître d’où le besoin de financer une campagne marketing et communication afin d’acquérir de nouveaux clients. Si la start-up n’a pas les fonds nécessaires, il lui sera compliqué de correctement démarrer son activité.

ii. Renforcer ses capitaux propres pour un prêt

La levée de fonds peut être un excellent moyen pour une start-up de renforcer ses capitaux propres et convaincre plus facilement les banques pour s’endetter. Aussi, plus les capitaux propres sont importants, plus le montant demandé au partenaire bancaire pourra être élevé.

Par ailleurs, les organismes de financements publics (par exemple les entités accordant des prêts d’honneurs ou des subventions publiques) demandent un niveau de fonds propre minimum afin d’accorder l’aide.

iii. Financer son cycle d'exploitation

Faire une levée de fonds permet à la startup de garder une bonne santé financière au quotidien. La start-up doit toujours avoir des disponibilités afin de couvrir les créances clients, constituer des stocks et payer ses fournisseurs.

L’embauche de profils opérationnels et de commerciaux est par ailleurs importante pour créer de la traction pour l’entreprise. Il faut souvent investir en ressources humaines, matériel et communication pour créer de la croissance.

iv. Financer sa croissance exponentielle

En phase de croissance, les startups lèvent des fonds pour anticiper la demande croissante des clients. Le besoin de financement réside donc dans l’embauche de nouveaux salariés, un budget communication plus conséquent ou encore la modernisation des outils informatiques pour les startups technologiques.

La phase de croissance où de nombreux entrepreneurs cherchent à “scaler” est une phase cruciale qui nécessite des fonds. Le « scaling » d’une start-up est défini par une forte de croissance de ses revenus sans augmentation conséquente de ses dépenses. Une fois que les coûts d’acquisition ont été identifiés et que l’on sait que pour “un euro investi, il y a cinq euros de chiffre d’affaires générés”, la levée de fonds est plus rassurante pour les investisseurs.

v. Financer son internationalisation

Enfin, faire une levée de fonds permet aux startups qui ont de grandes ambitions de s’exporter. En effet, l’internationalisation d’une entreprise demande des sommes très importantes d’où l’intervention nécessaire de nouveaux investisseurs au capital.

Ainsi, vous comprenez pourquoi les levées de fonds sont indispensables pour beaucoup de startups quand bien même plusieurs de ces startups ont réussi à se développer en autofinancement.

2. La levée de fonds

Les trois familles de financements

a. Les banques

Du fait de leur rôle au cœur des flux financiers, les banques sont des acteurs incontournables de l’économie. En redirigeant l’épargne vers les projets en besoin de financements, elles permettent aux professionnels de se lancer ou maintenir leur activité. 1’054 milliards d’euros de crédits ont ainsi été octroyés aux entreprises françaises entre mai et septembre 2019. Sur l’ensemble de l’année 2020, les crédits accordés par les banques aux entreprises ont atteint 139,4 milliards d’euros.

b. Financement public

Le financement public fait partie de l’une des trois grandes catégories de financement : financement en bas de bilan – en général de la dette bancaire, financement en haut de bilan – le plus souvent une augmentation du capital et enfin le financement public qui se situe entre les deux.

À l’inverse du financement en haut de bilan, qui impacte directement la détention du capital de l’entreprise par les actionnaires historiques, le financement public n’a aucune conséquence sur la répartition du capital. On dit qu’il n’est pas « dilutif ».

A la différence d’une opération d’endettement en bas de bilan, le financement public est souvent subordonné et accordé sans garantie personnelle du dirigeant, on parle même dans certains cas de quasi-fonds propres.

En l’espèce, BPI France est le point de contact principal en France, implanté dans 55 régions. C’est une banque publique d’investissement, un organisme français de financement au développement des entreprises.

c. Financement privé

i. Les établissements de crédit spécialisées (ECS)

En vigueur depuis le 1er janvier 2014, le statut d’Établissements de crédit spécialisé a remplacé les anciennes « sociétés financières ». Les ECS ne sont pas autorisés à effectuer toutes les opérations de banque. Ils sont soumis à des dispositions législatives et règlementaires propres à eux. Toutefois, les activités les plus courantes qu’ils peuvent exercer sont :

- l’affacturage

- le crédit-bail mobilier et immobilier

- le crédit à la consommation

- le crédit aux entreprises

- les cautions et garanties

- etc.

Les sociétés de financement de l’habitat ainsi que les sociétés de crédit foncier relèvent également du statut d’ECS dès lors qu’elles émettent des obligations sécurisées.

Ainsi, les sociétés de financement de l’habitat peuvent consentir ou financer des prêts à l’habitat, ou encore des prêts garantis par la remise, la cession ou le nantissement de créances.

Les sociétés de crédit foncier, quant à elles, peuvent consentir ou acquérir des prêts garantis, des expositions, de titres et valeurs, et en assurer le financement.

ii. Les compagnies d'assurance crédit

En France, une entreprise sur quatre disparait à cause des factures impayées ou de la perte d’un ou plusieurs clients. C’est alors que la société d’assurance-crédit se tourne vers toutes les entreprises, quelles que soient leurs tailles (TPE, PME et grands comptes), afin de garantir les impayés des clients. À noter qu’elle ne couvre pas leur retard de paiement. De son côté, l’entreprise peut souscrire par exemple un contrat d’affacturage.

Dans la pratique, trois services sont proposés par les sociétés d’assurance-crédit :

- La prévention du risque client

- L’indemnisation des créances garanties (jusqu’à 90 % du montant HT et jusqu’à 100 % s’il y a récupération du montant de la créance)

- Le recouvrement des créances (engager des démarches amiables auprès des débiteurs)

De ce fait, souscrire une assurance-crédit permet à une entreprise de limiter ses pertes potentielles, de réduire le risque d’un défaut de paiement, d’augmenter le taux de recouvrement, d’obtenir de meilleur financement auprès de sa banque étant donné que son porte-feuille client est sécurisé.

iii. Les fonds d'investissement

Pouvant faire partie des banques, d’organismes de financement ou appartenir à des personnes individuelles, les fonds d’investissement ou private equity désigne une société qui investit dans des projets d’entreprises spécifiques. Pour ce faire, ils apportent des capitaux propres dans l’entreprise, provenant de l’épargne publique au travers des placements réalisés par ces organismes. Le plus souvent, ils sont spécialisés suivant l’objectif de leur intervention :

- Capital-risque

- Capital développement

- Fonds de LBO ou Leveraged buy-out (capital transmission)

- Capital retournement

En France, il existe près de 300 fonds d’investissement regroupés au sein de l’AFIC (Association française des investisseurs pour la croissance).

iv. Les entreprises

Depuis la « Loi Macron » du 6 aout 2015, les entreprises ont eu la possibilité d’être créancières ou débitrices les unes des autres. Ainsi, les microentreprises, PME ou ETI (entreprises de taille intermédiaire) peuvent contracter des prêts auprès des sociétés par actions ou SARL dont les comptes font l’objet d’une certification par un commissaire aux comptes. Bien entendu, ce mode de financement appelé « crédit interentreprises » est soumis à des conditions spécifiques : moins de 2 ans, à titre accessoire de l’activité principale, etc.

v. Les particuliers

Aujourd’hui, les particuliers peuvent aussi contribuer au financement des entreprises via une plateforme sur internet. Il existe trois formes de participations des particuliers :

- Don (crowdgiving)

- Prêt (crowdlending)

- Investissement en capital (crowdequity)

Quelles sont les attentes des investisseurs

La clé de la réussite, c’est la préparation. Portez une attention particulière au business plan. Cette feuille de route prospective va indiquer aux investisseurs où vous comptez aller et par quel chemin. Elle est donc capitale. Elle va également vous aider à déterminer le montant dont vous avez besoin. Inutile de lever des sommes astronomiques.

Être ambitieux, c’est bien, mais être réaliste l’est tout autant. Les investisseurs / prêteurs repéreront à coup sûr les projections trop optimistes ou fantaisistes de votre business plan.

Sélectionnez les fonds d’investissement les plus adaptés à votre entreprise et à votre projet. Lisez la presse, faites marcher votre réseau, fouillez le Web. Des plateformes proposent des annuaires, plus ou moins complets ou détaillés, gratuits ou payants.

Au premier rendez-vous, ne ratez pas l’occasion de faire une première bonne impression. Soyez réactif quant aux compléments d’information demandés. Créez des liens de confiance, tenez-les informés des évolutions de votre business. Entraînez-vous à pitcher, c’est-à-dire à présenter et vendre votre projet en quelques minutes.

Les investisseurs cherchent toujours la même chose, à savoir faire une plus-value dans 3-5 ans. Plus que jamais vous devez :

- Être capable de les embarquer dans une ambition long terme, en indiquant l’usage des fonds et la gestion du contexte.

- Expliquer pourquoi le timing de la levée est le bon

- Démontrer votre résilience, agilité et humilité

- Démontrer que vous avez su garder vos équipes motivées, malgré les difficultés (COVID, télétravail forcé…)

- Démontrer que vous avez ou êtes en train de corriger les faiblesses opérationnelles et économiques mises en lumière

- Anticiper les questions sur votre projet, avoir des réponses fluides

Ils cherchent aussi à transmettre leurs savoirs aux dirigeants qui débutent dans le métier, un enrichissement de connaissances mutuels nécessaire à toute collaboration fructueuse.

3. Les phases, enjeux et limites de la levée de fonds

a. Différents niveaux de levée de fonds et valorisation

En processus de levée de fonds, les séries ou tours de table correspondent à une étape de vie de l’entreprise ou au nombre de levées de fonds déjà réalisées.

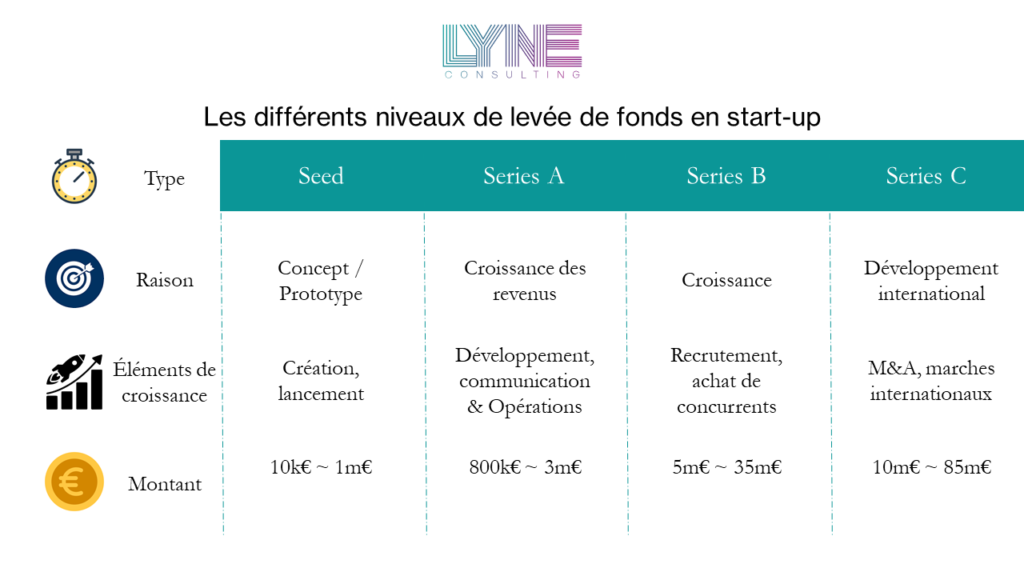

Il existe 5 niveaux de levée de fonds répertorié par montant :

- Le Seed-Funding, habituellementce sont les montants compris entre 10k et 1m€. À ce stade de l’entreprise et de la stratégie de financement ce sont souvent les business angels et petits fonds d’amorçages qui financent ces tickets. En France, le dispositif FEI de la BPI permet d’obtenir un prêt d’amorçage du montant des fonds levés.

- Les Series A, l’entreprise doit durant cette phase atteindre une masse critique d’utilisateurs, mais peut-être pas un modèle d’entreprise clair. La traction est la clé. Sur cette phase, les montants oscillent entre 800k€ et 3 millions d’€. Dernièrement les montants de ces levées en série A ont explosé. À ce stade ce sont les investisseurs historiques qui remettent au pot et les fonds d’investissement traditionnels font leur entrée.

- Les Séries B, permettent des’internationaliser, de rendre encore plus scalable le modèle et de racheter des entreprises. Concurrentes de préférence. Certaines séries B sont dirigées par les mêmes investisseurs que pour la série A. Pour autant c’est à ce stade de financement que se manifestent certains acteurs internationaux de l’investissement dont le potentiel de financement est énorme.

Enfin les Séries C sont souvent utilisées par une entreprise pour accélérer ses actions. Cela peut inclure de continuer à croître rapidement, ou d’avoir une stratégie agressive envers les concurrents pour aller chercher des parts de marché. C’est aussi la phase idéale pour attaquer l’international. Les montants peuvent aller de quelques dizaines à des centaines de millions d’euros. Pour investir ces sommes-là, les historiques ne suffisent plus et les entreprises se tournent alors vers les fonds spéculatifs. C’est le moment des IPO. #Licorne. On peut continuer ainsi jusqu’à Z, bien qu’il soit dans l’intérêt des fonds d’investissement de « sortir » au travers d’une introduction en Bourse (IPO) ou d’un rachat.

b. Facteurs clés de succès

Un niveau de trésorerie suffisant : il est primordial de ne pas lever de fonds où la société en a le plus besoin afin d’éviter une situation financière critique.

Un alignement des intérêts : l’ambition de l’entrepreneur doit être en accord avec celle des investisseurs. Une vision commune est nécessaire pour le développement stratégique de l’entreprise.

Une négociation réussie : Bien négocier et construire les clauses du pacte d’actionnaires, s’accorder sur les clauses de sorties, la dilution, la valorisation…

4. Comment LYNE vous accompagne dans ce processus

LYNE Consulting accompagne l’entreprise ou la start-up dans son processus de création, mais aussi dans l’enclenchement d’une levée de fonds.

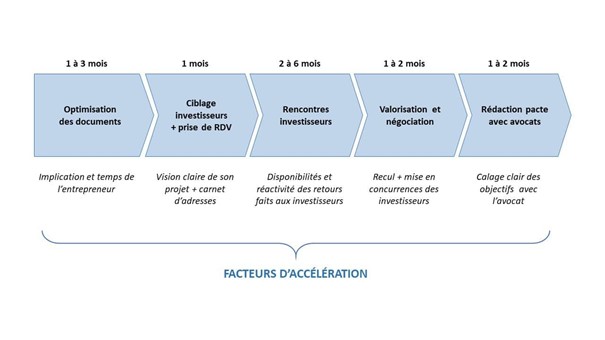

Une levée de fonds peut prendre jusqu’à une année. Il est donc dans l’intérêt d’anticiper cette volonté et de se préparer au mieux de l’audit au business plan, du pitch jusqu’à la valorisation et la finalisation des négociations.

Une première phase d’audit

La première étape consiste à auditer la startup, étudier son business model et tous ses documents avec un regard critique et analytique. Définir avec son fondateur, la vision et les valeurs de l’entreprise pour définir la stratégie qu’elle doit suivre et répondre ainsi à ses objectifs de croissance. Cette phase étant critique pour déterminer les besoins du chef d’entreprise en termes de levée de fonds

La réalsation des documents pour les investisseurs

Nous accompagnons également les entrepreneurs dans la réalisation des supports de présentation financiers tel que le business plan ou le pitch deck.

- Le business planest réalisé en fonction d’hypothèses d’activités réalistes et en accord avec les standards de marché. Il comprend : le compte de résultat prévisionnel, le plan de financement et, le tableau de flux de trésorerie.

- Le pitch deckest un document qui présente l’entreprise, son business model, son marché et ses projections financières. Réalisé dans une forme attractive et efficace, le pitch deck constitue le support de la prise de décision des financeurs.

Valorisation de la startup et des conseils sur le montant « idéal » à lever

Avant de contacter les investisseurs, l’équipe dirigeante doit se mettre d’accord sur la valorisation de la startup. LYNE apporte son expertise en utilisant différentes méthodes de calcul de valorisation (méthode des multiples, méthode des comparatifs, méthode de l’actualisation des cashflows / DCF).

Connaissant les attentes des investisseurs, le leveur de fonds peut également faire jouer à la hausse ou à la baisse la valorisation en fonction du montant que les entrepreneurs souhaitent lever. Par conséquent, il s’agit d’une réflexion et d’un montage assez lourd que seuls les leveurs de fonds maîtrisent avec rigueur.

Recherche des investisseurs, accompagnement durant le roadshow et les négociations

Ainsi, nous contactons les investisseurs dont le profil et le secteur de spécialisation se rapproche le plus possible du cœur d’activité de la startup.

- Négociation des lettres d’intention. À ce stade, nous assurons que l’investissement soit réalisé dans les meilleures conditions et qu’aucune partie ne soit lésée dans les négociations. Ainsi, nous vérifions la valorisation, le montant des investissements et les principales clauses de ces dernières.

- Négociation du pacte d’actionnaire. Lors de cette dernière phase de la levée de fonds, nous accompagnons l’entrepreneur dans la négociation du pacte d’actionnaire ainsi que dans la structuration juridique de l’investissement avec l’assistance d’un cabinet d’avocats.

Une levée de fonds doit être pensée et réfléchie une fois votre vision déterminée et votre stratégie définie. Vous savez pourquoi vous avez besoin de fonds et comment vous allez utiliser ces fonds.

Vous croyez totalement en votre projet et les investisseurs doivent le ressentir afin de travailler avec vous. Vous êtes LA personne qui a les idées et les capacités pour travailler avec eux.

N’hésitez pas à avoir un regard extérieur à votre start-up, à force de travailler sur la croissance de celle-ci, certains détails échappent. L’accompagnement en levée de fonds lui permet d’avoir un regard objectif et extérieur sur les forces et les faiblesses de la startup. Mais aussi un gain de temps conséquent, en déléguant les tâches de la levée de fonds pour continuer à piloter la croissance de votre entreprise.

L’anticipation est primordiale, anticiper :

- Les besoins

- Les faiblesses, les forces

- Les attentes et questions des investisseurs

Bien choisir les investisseurs qui correspondent à votre projet car vous travaillerez ensemble sur une longue durée.

Cependant attention, une levée de fonds ne veut pas dire « réussite » mais c’est la continuité de votre projet. Le faire grandir et ainsi vous rapprocher au maximum de votre vision.

Contactez LYNE Consulting ici pour plus d’informations